Trong những năm gần đây, Một trong những bước đi quan trọng nhất là việc ban hành Luật Tổ chức tín dụng 32/2024/QH15 (sau đây gọi tắt là Luật mới). Các cơ quan quản lý tại Việt Nam đã tích cực nỗ lực cải cách hệ thống pháp lý để nâng cao tính minh bạch, an toàn và hiệu quả của hệ thống ngân hàng. Luật mới này đưa ra nhiều thay đổi lớn về quy định đối với hoạt động của các tổ chức tín dụng, đặc biệt là các ngân hàng thương mại, nhằm tăng cường quản lý, giám sát và đảm bảo sự ổn định, an toàn của toàn hệ thống.

Những thay đổi của Luật mới sẽ tác động sâu rộng đến các khía cạnh hoạt động của ngân hàng, từ quy trình kinh doanh, mô hình quản trị đến hệ thống công nghệ thông tin (CNTT). Đối với các nhà phát triển phần mềm ngân hàng, Luật mới đặt ra nhiều thách thức nhưng cũng mở ra những cơ hội mới để cải tiến, nâng cấp các hệ thống hiện tại và xây dựng những giải pháp công nghệ tiên tiến phù hợp với môi trường pháp lý mới.

Trong bài viết này, chúng ta sẽ tập trung phân tích các điểm mới quan trọng của Luật Tổ chức tín dụng 32/2024/QH15, đánh giá tác động của chúng đối với các hệ thống phần mềm ngân hàng, và đưa ra các giải pháp cho các nhà phát triển phần mềm để tuân thủ luật mới và nâng cao năng lực công nghệ của ngân hàng.

Các thay đổi quan trọng của Luật Tổ chức tín dụng 32/2024/QH15

Nợ xấu và tái cơ cấu

Về vấn đề nợ xấu, Luật mới quy định rõ ràng hơn về phân loại, trích lập dự phòng rủi ro và xử lý nợ xấu. Các ngân hàng buộc phải theo dõi, quản lý chặt chẽ các khoản nợ theo tiêu chí mới và trích lập đủ dự phòng rủi ro để đảm bảo an toàn hoạt động. Yêu cầu này đòi hỏi phải có sự tích hợp chặt chẽ giữa hệ thống quản lý tín dụng và hệ thống kế toán, trích lập dự phòng của ngân hàng.

Bên cạnh đó, Luật cũng đưa ra các cơ chế mới liên quan đến xử lý nợ xấu như vấn đề tái cơ cấu nợ, chuyển nhượng nợ xấu hay phá sản tổ chức tín dụng. Những quy định này yêu cầu các ngân hàng cần xây dựng các hệ thống quản lý nợ xấu chuyên biệt, hỗ trợ các quy trình tái cơ cấu, chuyển nhượng nợ phù hợp với quy định pháp luật.

Đối với các trường hợp tái cơ cấu tổ chức tín dụng, Luật mới cũng quy định rõ ràng hơn các biện pháp can thiệp, trách nhiệm của các bên liên quan cũng như quy trình thực hiện. Để hỗ trợ công tác tái cơ cấu hiệu quả, các ngân hàng cần phải có các hệ thống phần mềm quản lý tái cơ cấu chuyên dụng. Các hệ thống này giúp theo dõi, quản lý tiến trình tái cơ cấu, tính toán các giá trị tài sản, nợ phải trả, quản lý dự án tái cơ cấu theo từng giai đoạn.

Ngoài việc xây dựng các hệ thống mới, công tác tích hợp, đồng bộ dữ liệu nợ xấu, tái cơ cấu với các hệ thống khác cũng cần được đặc biệt lưu ý. Sự kết nối giữa các hệ thống quản lý nợ với hệ thống ngân hàng lõi, hệ thống báo cáo tài chính, hệ thống quản lý nhân sự,… là điều kiện để đảm bảo tính chính xác, đồng bộ dữ liệu và hỗ trợ hiệu quả công tác quản lý, điều hành.

Để giải quyết nợ xấu và tái cơ cấu, phần mềm ngân hàng cần giải pháp sau:

- Quản lý thông tin, hồ sơ chi tiết các khoản nợ xấu cần xử lý

- Tự động phân loại nợ, tính toán dự phòng rủi ro theo các nguyên tắc phân loại nợ và mức trích lập dự phòng

- Quản lý toàn diện các khoản nợ xấu bao gồm số dư, lãi phát sinh, tài sản bảo đảm, kết quả đàm phán, cơ cấu lại nợ,…

- Cung cấp báo cáo tổng hợp, chi tiết theo nhiều chiều phân tích khác nhau để hỗ trợ công tác quản trị nợ xấu

Công bố thông tin về cổ đông, nhà đầu tư nước ngoài

Bên cạnh hạn chế tỷ lệ sở hữu, Luật Tổ chức tín dụng 32/2024/QH15 cũng đưa ra yêu cầu mới về công khai minh bạch thông tin liên quan đến cổ đông, nhà đầu tư nước ngoài trong các ngân hàng Việt Nam. Điều này nhằm tăng cường tính minh bạch, trách nhiệm giải trình của các nhà đầu tư nước ngoài đối với cơ quan quản lý nhà nước và công chúng.

Bên cạnh đó, việc công bố thông tin cổ đông nước ngoài cũng đặt ra yêu cầu cao hơn về bảo mật, an toàn dữ liệu cho các hệ thống của ngân hàng. Các giải pháp mã hóa, bảo vệ dữ liệu cần được tăng cường để đảm bảo an ninh thông tin khi chia sẻ, công bố thông tin theo quy định.

Theo quy định mới, phần mềm ngân hàng buộc phải có các giải pháp như:

- Các ngân hàng cần xây dựng và nâng cấp hệ thống thu thập, lưu trữ thông tin chi tiết về các cổ đông nước ngoài như họ tên, địa chỉ, quốc tịch,… Đồng thời, hệ thống phải có khả năng tổng hợp thông tin và xuất báo cáo công khai theo yêu cầu của cơ quan quản lý.

- Các thông tin này phải được cập nhật liên tục và báo cáo định kỳ cho cơ quan quản lý theo yêu cầu.

- Hệ thống phải có khả năng tổng hợp, xuất báo cáo thông tin cổ đông nước ngoài theo các định dạng và yêu cầu quy định của pháp luật.

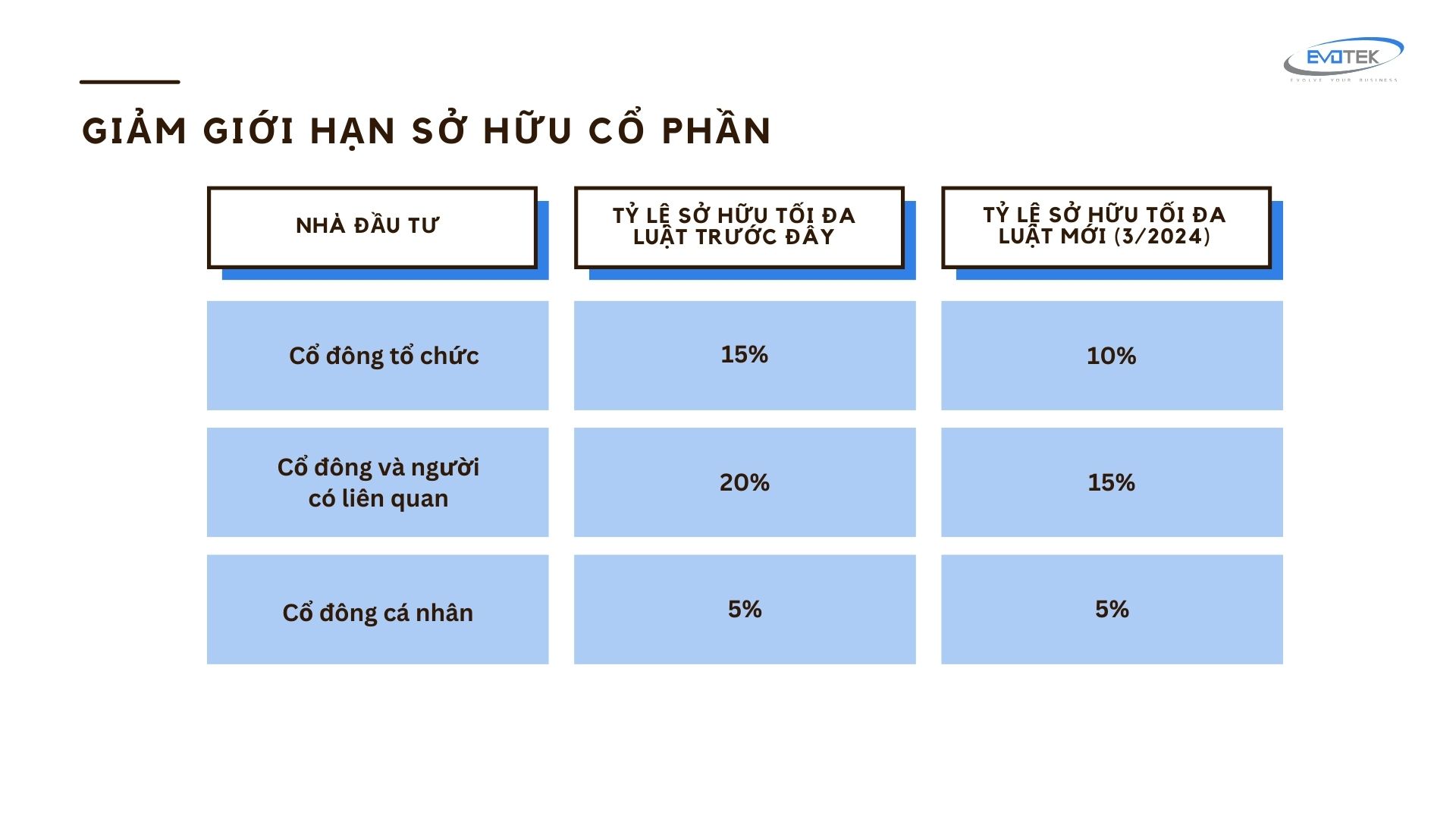

Giảm giới hạn sở hữu cổ phần

Nối tiếp việc hạn chế quyền sở hữu hợp nhất, Luật Tổ chức tín dụng 32/2024/QH15 cũng đưa ra quy định mới về giảm giới hạn tỷ lệ sở hữu tối đa của nhà đầu tư nước ngoài trong các ngân hàng Việt Nam. Điều này nhằm tiếp tục nỗ lực phân tán quyền kiểm soát, hạn chế rủi ro từ việc tập trung quá nhiều quyền sở hữu vào một nhóm nhà đầu tư nước ngoài nhất định.

Cụ thể, Luật mới quy định mức tỷ lệ sở hữu tối đa mới đối với nhà đầu tư nước ngoài tại các ngân hàng Việt Nam, thấp hơn so với giới hạn cũ. Các ngân hàng buộc phải rà soát, cập nhật và đảm bảo tỷ lệ sở hữu của từng nhà đầu tư nước ngoài không vượt quá ngưỡng mới theo quy định.

Để tuân thủ quy định này, phần mềm ngân hàng cần nâng cấp hệ thống quản lý cổ đông, nhà đầu tư hiện tại với khả năng theo dõi, tính toán tỷ lệ sở hữu của từng nhà đầu tư nước ngoài. Hệ thống cần được cập nhật kịp thời các quy định mới về giới hạn sở hữu tối đa để có thể cảnh báo, ngăn chặn kịp thời các giao dịch có thể dẫn đến vi phạm.

Ngoài ra, các quy trình kiểm tra, xác thực thông tin nhà đầu tư trước khi cập nhật vào hệ thống cũng cần được rà soát, siết chặt hơn để đảm bảo tính toàn vẹn, chính xác của dữ liệu. Sự liên thông, tích hợp với các hệ thống khác cũng cần được cải thiện để dữ liệu về nhà đầu tư luôn được đồng bộ, nhất quán.

Giảm hạn mức cho vay với ngân hàng nước ngoài

Luật Tổ chức tín dụng 32/2024/QH15 cũng đưa ra giới hạn mới về hoạt động cho vay của các ngân hàng Việt Nam đối với khách hàng là tổ chức, cá nhân nước ngoài. Điều này nhằm kiểm soát rủi ro tỷ giá, đảm bảo an toàn hoạt động ngân hàng trong bối cảnh hội nhập kinh tế quốc tế ngày càng sâu rộng.

Theo quy định mới, các ngân hàng phải giám sát, hạn chế tổng dư nợ cho vay đối với khách hàng nước ngoài trong phạm vi cho phép. Việc kiểm soát chặt chẽ dòng vốn cho vay ra nước ngoài sẽ giúp ngân hàng hạn chế rủi ro biến động tỷ giá, đảm bảo an toàn thanh khoản và tuân thủ các tỷ lệ an toàn hoạt động theo quy định của Ngân hàng Nhà nước.

Để tuân thủ quy định này, phần mềm ngân hàng cần:

- Triển khai các hệ thống giám sát, theo dõi chuyên biệt dư nợ cho vay đối với khách hàng nước ngoài. Hệ thống cần có khả năng phân loại, tính toán và cảnh báo khi dư nợ cho vay nước ngoài đạt ngưỡng giới hạn theo quy định. Đồng thời, hệ thống cũng cần tích hợp các công cụ, mô hình đánh giá rủi ro tỷ giá để cảnh báo, hỗ trợ ngân hàng trong việc kiểm soát rủi ro này.

- Các hệ thống giám sát dư nợ vay nước ngoài mới cần được tích hợp chặt chẽ với các hệ thống hiện có như hệ thống lõi ngân hàng, hệ thống quản lý tín dụng, quản lý khách hàng.

- Quá trình triển khai các hệ thống mới cần đặc biệt chú trọng việc đảm bảo an ninh, bảo mật thông tin khách hàng. Các giải pháp kỹ thuật như mã hóa dữ liệu, kiểm soát truy cập phân quyền cần được áp dụng nhằm tuân thủ các quy định nghiêm ngặt về bảo vệ dữ liệu khách hàng trong lĩnh vực ngân hàng.

Cấm ngân hàng kinh doanh bảo hiểm

Một thay đổi quan trọng khác trong Luật Tổ chức tín dụng 32/2024/QH15 là việc cấm các ngân hàng thương mại tham gia kinh doanh bảo hiểm. Quy định này nhằm tách bạch rõ ràng giữa hai lĩnh vực kinh doanh là ngân hàng và bảo hiểm, đồng thời bảo vệ quyền lợi của khách hàng khỏi việc bị ép buộc mua bảo hiểm khi giao dịch với ngân hàng.

Trước đây, nhiều ngân hàng đã triển khai bán chéo sản phẩm bảo hiểm thông qua hệ thống phân phối của mình. Tuy nhiên, điều này đã gây ra nhiều tranh cãi và lo ngại về tính chân thực, tự nguyện khi khách hàng mua bảo hiểm. Luật mới ra đời nhằm giải quyết vấn đề này bằng cách tách biệt hoàn toàn hai hoạt động kinh doanh ngân hàng và bảo hiểm.

Để tuân thủ quy định cấm kinh doanh bảo hiểm, phần mềm ngân hàng sẽ phải loại bỏ hoàn toàn khả năng bán bảo hiểm trên các hệ thống phần mềm hiện tại như hệ thống quản lý quan hệ khách hàng (CRM), hệ thống ngân hàng lõi, các ứng dụng giao dịch trực tuyến,…

Đồng thời, cần xây dựng các hệ thống mới để quản lý các hợp đồng bảo hiểm đã được bán cho khách hàng trước đây. Các hệ thống này sẽ theo dõi, quản lý quy trình giải quyết quyền lợi bảo hiểm, xử lý các yêu cầu liên quan đến hợp đồng cho đến khi các hợp đồng này hết hiệu lực.

Để tuân thủ quy định cấm các ngân hàng kinh doanh bảo hiểm theo Luật Tổ chức tín dụng 32/2024/QH15, các ngân hàng cần triển khai các giải pháp phần mềm toàn diện trên nhiều hệ thống như sau:

- Rà soát, phân tích và loại bỏ các tính năng liên quan đến bán bảo hiểm trên hệ thống ngân hàng lõi, hệ thống CRM, các ứng dụng giao dịch trực tuyến,…

- Tích hợp quy trình kiểm tra không cho phép tạo mới hợp đồng bảo hiểm trong các giao dịch khách hàng

- Cập nhật giao diện người dùng, loại bỏ các liên kết, chức năng bán bảo hiểm trên các màn hình giao dịch

- Tách riêng các dữ liệu liên quan đến bảo hiểm khỏi hệ thống dữ liệu ngân hàng

- Rà soát tất cả các quy trình nghiệp vụ liên quan đến bán bảo hiểm và tách bạch hoàn toàn ra khỏi các hoạt động ngân hàng chính

Tác động của Luật mới đối với phát triển phần mềm ngân hàng

Các thay đổi trong Luật Tổ chức tín dụng 32/2024/QH15 sẽ tác động mạnh mẽ đến các hệ thống phần mềm hiện tại của các ngân hàng. Dưới đây là một số tác động chính cần được xem xét:

Thay đổi quy trình nghiệp vụ

Luật mới có thể đưa ra các quy định mới về quản lý rủi ro, kiểm soát nội bộ, báo cáo và tuân thủ, buộc các ngân hàng phải điều chỉnh các quy trình nghiệp vụ hiện tại. Điều này sẽ dẫn đến nhu cầu cập nhật và điều chỉnh phần mềm để phù hợp với các quy trình kinh doanh mới.

Tăng cường bảo mật và quản lý dữ liệu

Luật có thể đưa ra các quy định chặt chẽ hơn về bảo mật thông tin và quản lý dữ liệu khách hàng. Các hệ thống phần mềm hiện tại sẽ cần được nâng cấp để đáp ứng các yêu cầu mới về bảo mật và quản lý dữ liệu.

Tích hợp và chia sẻ dữ liệu

Luật mới có thể yêu cầu việc tích hợp và chia sẻ dữ liệu giữa các ngân hàng và các cơ quan quản lý nhà nước. Điều này sẽ đòi hỏi phải xây dựng các giao thức, tiêu chuẩn và cơ sở hạ tầng mới cho việc tích hợp và chia sẻ dữ liệu.

Cải tiến công nghệ

Luật mới có thể khuyến khích hoặc yêu cầu áp dụng các công nghệ mới như trí tuệ nhân tạo (AI), phân tích dữ liệu lớn, v.v. để nâng cao hiệu quả hoạt động và quản lý rủi ro. Điều này sẽ buộc các ngân hàng phải đầu tư vào việc nâng cấp và tích hợp các công nghệ mới vào hệ thống phần mềm hiện có.

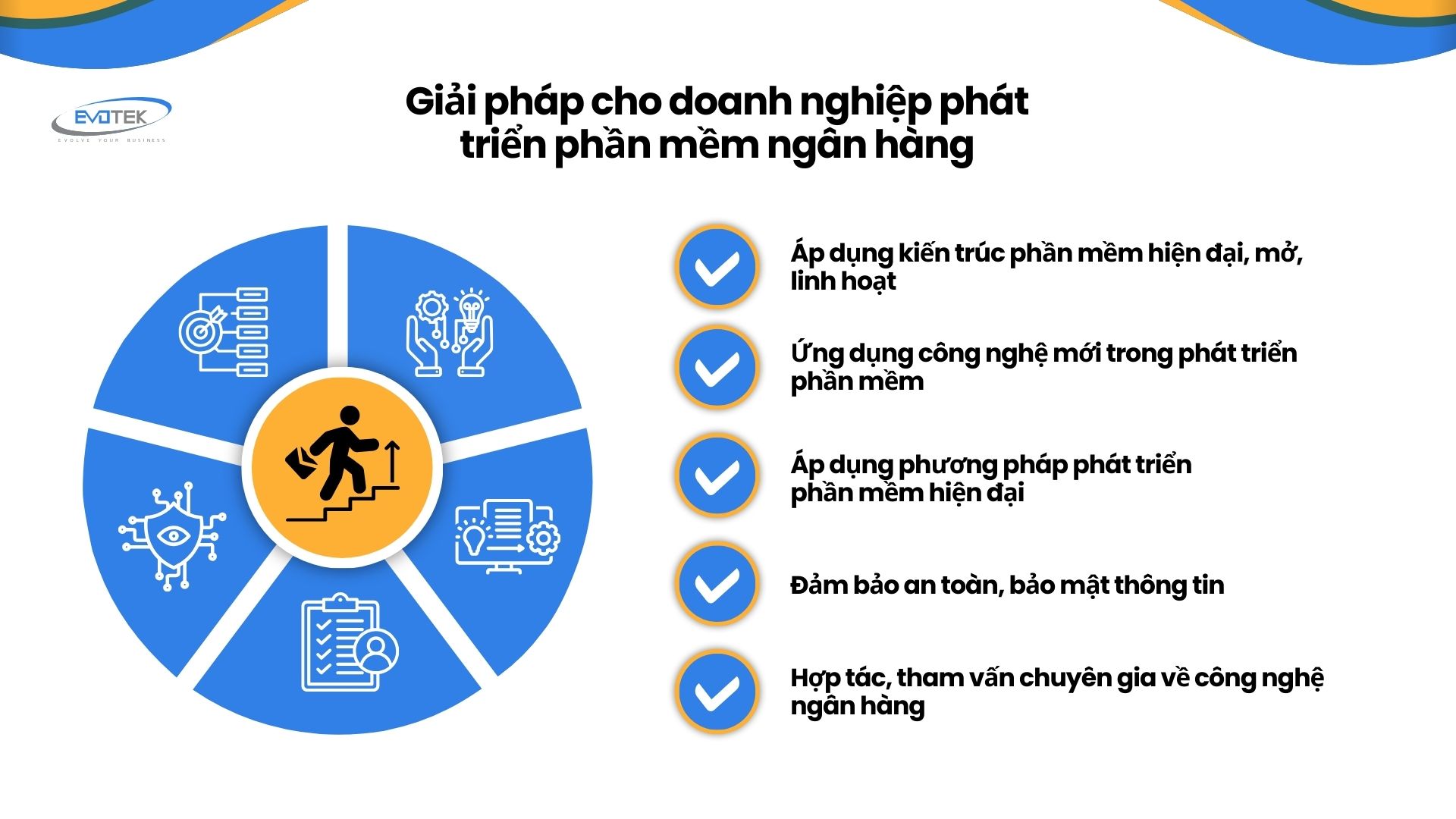

Giải pháp cho doanh nghiệp phát triển phần mềm ngân hàng

Để đáp ứng các yêu cầu của Luật Tổ chức tín dụng 32/2024/QH15 và đồng thời nâng cao năng lực công nghệ của ngân hàng, các doanh nghiệp phát triển phần mềm cần áp dụng các giải pháp:

Áp dụng kiến trúc phần mềm hiện đại, mở, linh hoạt

- Chuyển đổi sang kiến trúc hướng dịch vụ (Service-Oriented Architecture – SOA) để tăng khả năng mở rộng, tích hợp.

- Ứng dụng kiến trúc vi dịch vụ (Microservices Architecture) giúp chia nhỏ hệ thống thành các dịch vụ độc lập, dễ dàng nâng cấp, thay thế.

- Áp dụng kiến trúc đám mây (Cloud-Native Architecture) để tối ưu khả năng triển khai, vận hành trên môi trường điện toán đám mây.

Ứng dụng công nghệ mới trong phát triển phần mềm

- Sử dụng cơ sở dữ liệu phân tán, NoSQL để nâng cao khả năng xử lý dữ liệu lớn với tốc độ cao.

- Tích hợp trí tuệ nhân tạo (AI), machine learning vào quá trình phân tích, xử lý dữ liệu để hỗ trợ tốt hơn cho công tác phân tích, đánh giá rủi ro.

- Áp dụng điện toán đám mây, container để tăng tính linh hoạt, khả năng mở rộng của các ứng dụng.

Áp dụng phương pháp phát triển phần mềm hiện đại

- Áp dụng phương pháp phát triển phần mềm liên tục (Continuous Software Development) để rút ngắn chu kỳ phát triển, nâng cấp, vá lỗi nhanh hơn.

- Tích hợp các yêu cầu tuân thủ pháp lý ngay từ giai đoạn thiết kế (Compliance by Design) để đảm bảo luật được áp dụng trong suốt vòng đời phần mềm.

- Thực hiện kiểm tra, đánh giá tính tuân thủ của phần mềm thường xuyên qua các kỳ kiểm tra tự động (Compliance Testing).

Đảm bảo an toàn, bảo mật thông tin

- Áp dụng các giải pháp bảo mật toàn diện như mã hóa dữ liệu, xác thực đa yếu tố, kiểm soát truy cập phân quyền,…

- Thực hiện các cuộc kiểm toán an ninh thông tin định kỳ để phát hiện, khắc phục lỗ hổng bảo mật.

- Xây dựng văn hóa an toàn thông tin trong doanh nghiệp thông qua đào tạo, nâng cao nhận thức cho đội ngũ phát triển phần mềm.

Hợp tác, tham vấn chuyên gia về công nghệ ngân hàng

- Tìm hiểu, tham khảo ý kiến từ các chuyên gia về công nghệ ứng dụng trong lĩnh vực ngân hàng.

- Hợp tác triển khai dự án với các đơn vị phần mềm, cơ quan tư vấn uy tín trong lĩnh vực ngân hàng.

Trong bối cảnh Luật Tổ chức tín dụng 32/2024/QH15 mang đến nhiều thách thức mới cho các ngân hàng, việc lựa chọn đối tác phát triển phần mềm uy tín, có kinh nghiệm trong lĩnh vực ngân hàng là vô cùng quan trọng.

Evotek, với vị thế là một trong những doanh nghiệp hàng đầu về cung cấp giải pháp phần mềm cho ngành tài chính – ngân hàng sẽ sẵn sàng hỗ trợ các ngân hàng trong việc phát triển và nâng cấp hệ thống công nghệ thông tin, đáp ứng các yêu cầu mới của luật pháp.

Evotek tự hào sở hữu đội ngũ chuyên gia phần mềm giàu kinh nghiệm với kiến thức chuyên môn vượt trội, đội ngũ của Evotek có khả năng phân tích, thiết kế và triển khai các giải pháp phần mềm đáp ứng tối đa các yêu cầu của khách hàng.